L’année s’est révélée très particulière pour le secteur du brut. Les prix ont fluctué, la DTC a déménagé au Botswana, ALROSA est finalement entrée en bourse, les tenders se sont imposés et, pour la première fois, les banques se sont publiquement déclarées opposées à la chasse sauvage du brut et aux hausses de prix consécutives.[:]

Comme chaque année, le sight de décembre de la De Beers a été relativement réduit, estimé à 550 millions de dollars. Sur le marché secondaire, les premiums étaient de retour et, une fois de plus, les échanges de boîtes de la DTC ont permis de générer des revenus.

Les marchandises, malgré leurs prix élevés du point de vue des fabricants, sont souvent restées inchangées dans la pratique – le tarif de nombre d’entre elles était en hausse, mais leur composition comprenait davantage de marchandises de grosseur supérieure.

2013, une demande mitigée

Les perspectives sont plus complexes pour l’année. Les fabricants ont rapporté une absence totale de rentabilité, mais ont pourtant évoqué une amélioration par rapport à 2012. Les perspectives économiques mondiales incertaines ont conduit à des achats hésitants pour les bijoux en diamant. Les détaillants ont insisté pour que les prix restent sous contrôle, ce qui s’est répercuté dans la filière, obligeant les fabricants à rogner sur leurs marges. Résultat, il a été demandé aux miniers de baisser les prix.

Le scénario est connu et devient une sorte de rituel. D’après un initié : « Au début de l’année, les prix [du brut] sont raisonnables, puis [les miniers] commencent à les augmenter, jusqu’à ce que le taillé ne soit plus rentable. Les acheteurs commencent à refuser des marchandises en été et, vers la fin de l’année, les prix reculent. » Voilà, dans les grandes lignes, une description très précise du secteur du brut l’année dernière.

En 2013, plusieurs articles ont gagné en popularité, comme les Specials (10,8 carats), par exemple. Les marchandises de 5 à 10 carats ont été stables. L’amélioration de la demande pour les VS2-SI2 a affecté le prix du brut de 5 carats et moins, à l’origine de ces marchandises.

Au lendemain du salon de Hong Kong, en septembre, la demande pour le brut de 2,5 à 4 carats a reculé et celle pour les petites marchandises taillées a décliné.

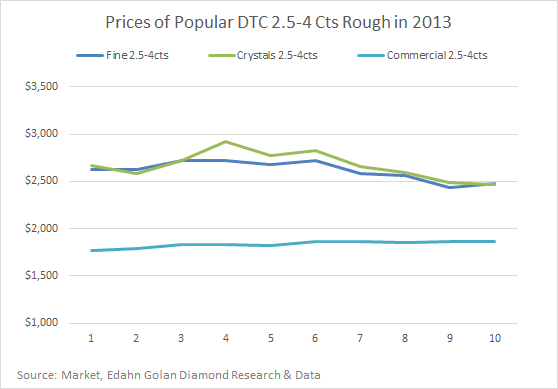

Dans l’ensemble, au cours de l’année, les prix des grosses marchandises Commercial ont régulièrement progressé, en réponse à une demande satisfaisante. Inversement, les boîtes de Fine et Crystal, pour lesquelles les prix ont augmenté lors des sights 3 et 4, ont rencontré une certaine résistance sur le marché. Les 2,5 à 4 carats ont progressivement reculé pendant le reste de l’année.

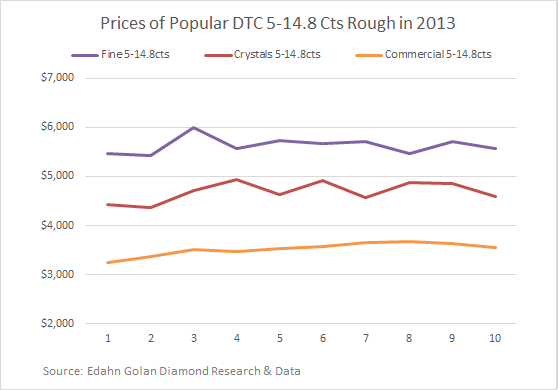

La De Beers a tenté de maintenir le prix des marchandises supérieures, de 5 à 14,8 carats. Pourtant, en fin d’année, les prix avaient reculé : en janvier 2013, une boîte de Fine coûtait 5 456 dollars par carat, elle était en hausse, au moment du 3ème sight en mars, à 5 995 dollars/ct puis avait reculé en décembre, à 5 563 dollars/ct.

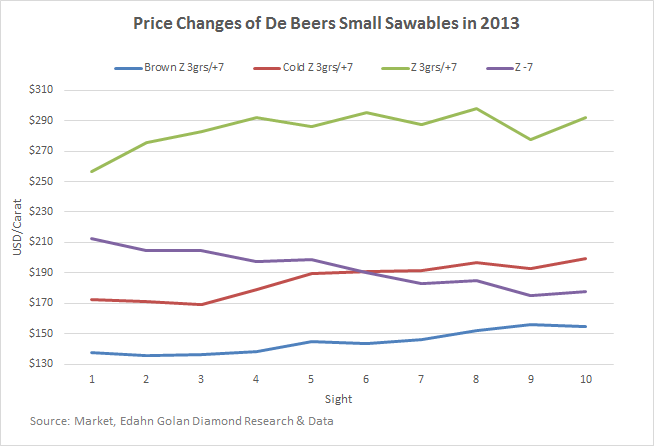

Parmi les petites marchandises, moins chères, la situation était mitigée. Les Sawable -7 ont suscité de moins en moins d’intérêt, tandis que les prix de la majeure partie des autres petits Sawable ont progressé. À certains égards, les changements sont symboliques. Les plus grosses marchandises, de qualité supérieure, étaient moins demandées. Quant au marché de la consommation, il s’est tourné vers de petites marchandises, moins chères. Ce n’est pas l’idéal, mais il est bon que les marchandises les plus abondantes suscitent l’intérêt des consommateurs.

Le brut est-il totalement déphasé par rapport au taillé ?

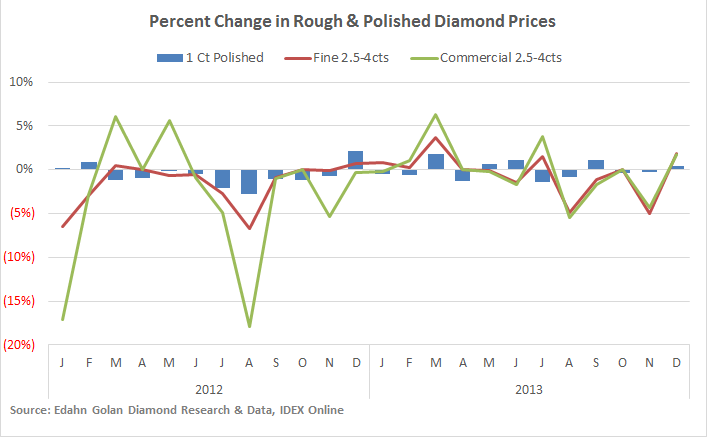

Nous l’indiquions récemment dans le mémo du 2 janvier, « Les prix de l’année taillés à la baisse », les prix du brut n’étaient pas complètement décalés de ceux du taillé. Notre rubrique comparait les changements de prix de l’article le plus populaire, les rondes de 1 carat, à ceux du brut à partir duquel elles sont taillées, de 2,5 à 4 carats. L’étude portait plus précisément sur les prix des marchandises Fine et Commercial dans ces grosseurs. Elles ont été choisies en raison de leur popularité.

On le voit dans le graphique ci-dessous, la De Beers a réagi face au marché du taillé et de la fabrication, en ajustant les prix de ses boîtes à la hausse et à la baisse, en suivant l’évolution des rondes de 1 carat. La De Beers, et en particulier la DTC, qui se font généralement dénigrer par la presse, méritent d’être félicitées.

Le graphique le montre, les fluctuations des prix du brut sont bien plus fortes que celles du taillé. Sur le marché secondaire, elles sont encore plus intenses en raison des premiums. Ces fluctuations se modèrent lorsque les marchandises progressent dans la filière, s’atténuant avec de très légers changements dans les boutiques.

Cela explique l’observation faite ci-dessus à propos de la résistance aux prix dans le secteur de détail. Les grands détaillants proposent des barèmes et planifient leurs offres à l’avance. Les détaillants savent comment vendre aux consommateurs, ils sont bien moins intéressés de négocier des changements fréquents de prix. Dans leur monde parfait, les prix sont immobiles.

Tenders

Les tenders, une fois que les grippe-sou se sont servis, sont devenus une source d’approvisionnement de plein droit en 2013. « Les gens s’y sont habitués, ils vivent selon leur rythme », a déclaré un ancien négociant de brut. Selon lui, de nombreuses sociétés se sont fait une spécialité de participer aux tenders et d’y remporter des marchandises. « Certains fabricants sont devenus très « forts » à ce système, ils ont appris à le manipuler. Les autres considèrent généralement les tenders comme un bon moyen de s’approvisionner, a ajouté le négociant. C’est un changement de point de vue. »

Bon nombre de tenders ont été organisés au Botswana. Anvers et l’Afrique du Sud demeurent les méthodes de vente préférées des miniers, de taille petite à moyenne, mais la De Beers, avec Diamdel, et ALROSA ne s’en privent pas.

Cependant, les tenders qui ont suscité le plus d’attention n’ont pas été organisés par un minier en diamants, mais par un gouvernement. Okavango, un vendeur appartenant au Botswana, reçoit son approvisionnement de la De Beers, dans le cadre d’un accord visant à transférer dans le pays un pourcentage supérieur des revenus générés par sa principale ressource.

Selon les négociants qui y ont participé, le premier tender s’est conclu sur des prix très élevés. Les suivants ont obtenu des prix plus bas et le dernier a été annulé. Apparemment, la société a décidé de ne pas proposer de marchandises en décembre. Une question se pose : si le but d’une société comme Okavango est de générer des transactions régulières, pourquoi cesser son activité lorsque la situation se complique ? Dans un monde idéal, l’idée n’est pas mauvaise, mais dans un monde imparfait, les clients veulent de la stabilité, ainsi que des informations sur les articles qui seront disponibles et à quel moment. Il y a là matière à réflexion.

Perspectives

Si le marché financier donne de bonnes indications, malgré de nombreuses craintes, l’économie mondiale s’est améliorée en 2013. Tant le S&P 500 que le NASDAQ ont grimpé, tandis que l’or a chuté. Autrement dit, les investisseurs se sont éloignés de leur valeur refuge, vers lequel ils se précipitent lorsque la situation économique se dégrade, pour se tourner vers le marché boursier plus risqué. Ils font ainsi preuve de confiance dans l’économie.

Toutefois, toutes les bourses n’ont pas prospéré en 2013. Le chemin à suivre est donc encore mouvementé, mais il est vain de vouloir chercher des certitudes. Cependant, si tout est subordonné à l’économie mondiale, la demande de bijoux en diamants et, par extension, la demande de brut devraient augmenter en 2014.

Le problème est que les consommateurs ne sont plus aussi férus de diamants qu’ils l’étaient auparavant. Pour développer la demande, il faut plus qu’un climat économique favorable. Il faut des efforts marketing solides et réussis, mais aussi des programmes éducatifs qui sensibilisent les consommateurs aux diamants naturels, au rôle des laboratoires de certification et à la valeur d’un diamant de haute qualité. L’industrie ne peut pas se contenter de prix compétitifs et de records, qui attirent l’attention par intermittence lors de ventes aux enchères.