Après avoir été quasiment reléguée aux oubliettes en 2007, Diamdel, le vendeur de la De Beers sur le marché secondaire, a été remaniée en profondeur pour être transformée en programme d’enchères en ligne.[:]

Depuis lors, elle représente une importante source de revenus, 405 millions de dollars en 2011 selon les statistiques officielles de la De Beers. Et malgré la récession économique, Diamdel continue de se développer, elle a ouvert des bureaux à Dubaï et à Hong Kong, ciblant les marchés émergents de l’Est qui n’ont pas été touchés par la crise. Bien que le système de ventes en ligne de Diamdel ait fait souffler un vent d’innovation sur le marché du brut, il a également menacé de déstabiliser un mécanisme bien huilé, basé sur une sélection d’acheteurs de confiance, le programme des fournisseurs privilégiés.

La DTC et Diamdel : deux approches opposées

La philosophie de la De Beers repose depuis des années sur le concept selon lequel les diamants sont un produit de luxe exclusif, dont la commercialisation devrait être réservée à une élite de partenaires de confiance. Lorsque l’autre poids lourd du commerce du brut, le russe Alrosa, s’est intéressé à cette activité au début des années 90, sa direction a adopté le même principe. En conséquence, la majeure partie du marché s’appuie sur des fournisseurs solides et fiables. Ces atouts de fiabilité et de confiance renforcent la valeur du produit et les acheteurs à tous les niveaux ne rechignent pas à dépenser plus pour profiter de cette garantie. Les diamants sont des produits de luxe, une chaîne d’approvisionnement exclusive et sans accroc augmente la valeur du produit.

Lors de la présentation de la nouvelle Diamdel, les opérateurs ont fait part de deux préoccupations majeures. La première était que la De Beers décide peu à peu de renoncer aux fournisseurs privilégiés pour passer au système Diamdel plus rémunérateur. Un système entièrement basé sur les enchères fragmenterait la chaîne d’approvisionnement ; les acheteurs souhaitant sertir un diamant de la De Beers sur leurs bijoux devraient contacter des dizaines de petits acheteurs, souvent différents (dont la crédibilité serait difficile à vérifier), au lieu de se contenter d’un ou de plusieurs sightholders désignés. La seconde crainte était que Diamdel incite les producteurs à fixer leurs propres systèmes d’enchères en ligne pour le brut. Puisque ce mécanisme ne nécessite qu’une faible interaction sociale et qu’il est facile à reproduire, les pays producteurs pourraient décider de se passer de la chaîne d’approvisionnement de la De Beers et vendre le brut directement, ce qui serait plus facile pour eux. Dans ce cas, il faut s’attendre à voir disparaître la fameuse stabilité des prix du brut par rapport à d’autres produits (comme l’or), brisée par la volatilité que ferait naître une multiplicité d’enchères en ligne, concurrentes entre elles. Dès lors, les investisseurs pourraient montrer de l’inquiétude et leur réaction de panique aurait des conséquences désastreuses sur le marché, inondé par leurs stocks.

Si, en période de calme, les enchères en ligne de Diamdel ont engendré des craintes, la récession mondiale a mis de l’huile sur le feu. Au départ, Diamdel ne gênait pas les opérations commerciales de la DTC, car les soumissionnements ont toujours été supérieurs aux prix proposés aux sightholders ; Diamdel était utilisée soit par les sightholders qui voulaient augmenter leurs stocks, soit par d’autres acheteurs à la recherche de prix plus intéressants ou qui essayaient de prouver leur crédibilité en tant que possibles sightholders de la DTC. Or, ces derniers mois, l’écart entre le brut et le taillé a fortement diminué. Généralement, il en ressort une baisse des prix du brut mais la DTC a refusé de faire quoi que ce soit, en dehors de quelques légers ajustements des prix. En conséquence, de nombreux sightholders ont été contraints de refuser des achats, au risque de perdre, à long terme, leur statut privilégié. La DTC n’a pas baissé ses prix du brut pour les ajuster à la demande réelle, tentant par-là même de faire remonter les prix du taillé, même au risque de ne pas vendre certaines boîtes à court terme. Le message est clair : la DTC considère les diamants comme des produits de luxe, dont elle protège le prix dans les moments difficiles.

Malheureusement, Diamdel ne semble pas en comprendre le sens. Lors des récentes enchères, les prix de vente ont pu chuter à 10 % en dessous de la ligne rouge des niveaux de la DTC ; et même après les ajustements de prix effectués par la DTC en septembre, Diamdel a procédé à quelques ventes de faible ampleur, en dessous de ce niveau. Les acheteurs ont été tellement furieux que Philippe Mellier, le directeur général de la De Beers, a dû faire appel à Chaim Even-Zohar, analyste chez Tacy, pour se rassurer (et, surtout, pour rassurer les acheteurs) sur le fait que Diamdel ne pourra plus accepter d’offres inférieures aux prix de la DTC.

Mise en perspective.

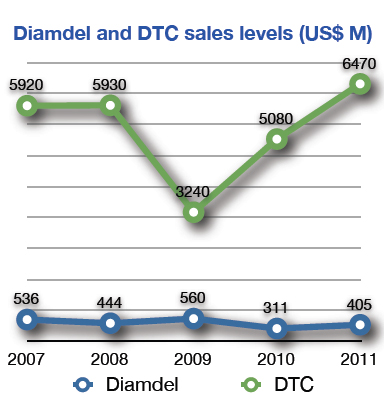

L’intégration de nouveaux mécanismes de vente dans un système huilé et fiable fait naître des craintes bien compréhensibles, mais il faut toutefois remettre les choses dans une juste perspective. Le succès des enchères de Diamdel ces dernières années est principalement dû à leur petite taille. La De Beers est évidemment prompte à souligner que Diamdel a toujours réussi à vendre l’intégralité des marchandises mais, si l’on considère que son volume des ventes a atteint sa vitesse de croisière avec environ un dixième de celles de la DTC pendant des années, il n’y a là rien de surprenant. La De Beers sous-exploite tout simplement le potentiel de son mécanisme d’enchères, ce qui signifie que sa direction mise toujours sur son programme des fournisseurs privilégiés. Ne nous étonnons pas qu’une enchère regroupant un grand nombre de soumissionnaires (sightholders et non-sightholders), qui se constituent un stock relativement restreint de diamants à des prix compétitifs, voit partir toutes les marchandises proposées. Depuis la création des enchères en ligne, le volume des échanges de Diamdel n’a jamais menacé la suprématie de la DTC et aucune tendance à long terme ne suggère que ce soit le cas à l’avenir (comme le montre la figure comparative de gauche).

L’impact de Diamdel sur le marché ne doit donc être ni sous-estimé, ni surestimé. À l’heure actuelle, les enchères représentent une soupape potentielle dans un marché lésé par le coût excessif du brut par rapport au taillé. Avec Diamdel, la De Beers s’assure de l’entrée sur le marché d’une certaine quantité de brut, quelle que soit l’issue des sights ; tant que le système d’enchères n’est pas saturé, l’exclusivité de la marque De Beers reste intacte. En attendant, la De Beers peut se servir de Diamdel pour prendre le pouls du marché du brut en temps réel : en cette période fluide, caractérisée par une profonde crise sur les marchés traditionnels et la montée des marchés de l’est asiatique, il est important qu’elle distingue de nouveaux partenaires solides qui pourraient, à l’avenir, postuler pour des postes de sightholder. D’autre part, le système des fournisseurs privilégiés s’est révélé structurellement plus stable que les enchères en ligne et l’abandonner, voire l’affaiblir davantage, pourrait représenter un trop grand risque pour la De Beers.

Les préoccupations sont compréhensibles, les enchères en ligne pourraient en effet faire une véritable percée sur le marché. Néanmoins, si l’on regarde la situation à long terme, il semble que la De Beers, à l’heure actuelle, maintienne le danger à distance.