La meilleure chose que l’on puisse faire à propos de 2012 est de l’oublier ! La contraction du marché et la baisse des prix du brut et du taillé qui a débuté au dernier trimestre 2011 se sont poursuivies en 2012.[:]

Le sort de la Diamond Trading Company (DTC) de la De Beers ne constitue qu’une facette de l’histoire. Ses ventes de brut ont chuté de 15 %. Toutefois, ce recul vient en sus d’une autre plongée de 12 % des prix de vente.

Les stocks de brut et de taillé en aval dans la filière ont subi de fortes pertes de valeur. Les institutions de financement ont envoyé des signaux forts à la De Beers : elles refuseraient de financer les boîtes de brut qui seraient fabriquées à perte.

Pour l’industrie dans son ensemble, 2012 a été synonyme de pertes. Elle s’est ajoutée à 2011, elle aussi exempte de rentabilité pour les acteurs en aval.

En milieu d’année, les sightholders de la DTC se sont refusé à acheter du brut trop cher : ils ont rejeté leurs attributions contractuelles. Réagissant promptement, la DTC a institutionnalisé les « achats différés ». Ses clients ont alors été autorisés à reporter leurs achats, ils espéraient obtenir les marchandises moins chères quelques mois plus tard.

La De Beers a rencontré des difficultés au plan minier, avec un glissement de terrain à la mine Jwaneng, au Botswana, et des baisses de production en Afrique du Sud. Dans ce pays, elle a vendu sa mine Finsch et abaissé sa production, pour mettre l’accent sur l’entretien et l’extraction des déchets. La production de la De Beers a été réduite d’environ 3,4 millions de carats, pour un total de 27,9 millions de carats. Les ventes de la DTC ont été ramenées à 5,5 milliards de dollars.

Les ennuis miniers de la société ont peut-être finalement joué en faveur de l’industrie, mais aussi d’ALROSA. Celle-ci est parvenue à augmenter ses ventes de brut de 4,1 %, à 4,45 milliards de dollars. ALROSA et la De Beers représentent ensemble environ 68 % du marché du brut. Leur production respective n’est toutefois pas comparable puisqu’ALROSA produit une plus grande part de la petite marchandise indienne bas de gamme. Elle a vendu 33,2 millions de carats de brut l’an dernier.

La surcapacité de l’industrie

Les fabricants traitent des carats, et non des dollars. Depuis la fin 2006, le volume de carats entrant dans la filière a été réduit de 33 %, un chiffre considérable. La De Beers et Anglo American continuent d’énoncer que « les prochaines pénuries prévues entraîneront des hausses de prix spectaculaires. » La seule affirmation possible est que nous sommes probablement face à une industrie totalement différente. Ce que voit le producteur n’est pas nécessairement ce que l’on obtient en aval.

La De Beers émet des hypothèses en matière de demande que nous ne partageons pas nécessairement. Les choses changent. Les bijoux en diamants perdent en importance dans la part des produits de luxe du consommateur. La baisse considérable du volume en carats, constatée ces six dernières années, a engendré une surcapacité de fabrication en Inde. Elle exacerbe la volatilité des prix. Or, cette réduction des approvisionnements ne s’est pas traduite par une hausse des prix.

À la veille de la crise financière de 2008, l’Inde comptait encore environ un million de travailleurs, dont 200 000 ont été licenciés depuis. Ce que l’industrie a toutefois découvert, c’est qu’en cas de reprise, ces travailleurs ne sont pas enclins à revenir. À strictement parler, 120 000 travailleurs supplémentaires devraient être mis à pied, mais les fabricants ne veulent pas s’en séparer, s’attendant à un nouvel afflux de marchandises d’Argyle et, bien sûr, des diamants du Zimbabwe. Entre-temps, ils se font concurrence pour obtenir le brut et faire travailler leur main-d’œuvre, même si la demande pour le taillé obtenu pourrait bien s’amenuiser.

Le Zimbabwe demeure un « joker ». Les chiffres de la filière sous-estiment probablement la réalité. Certaines preuves montrent qu’environ 1 million à 1,5 million de carats sont traités à Surat tous les mois. Les sanctions mènent toujours à des infractions.

Les pertes de 2012

Les producteurs estiment que les ventes au détail de bijoux en diamants ont augmenté d’environ 4,5 % à 6 % en 2012. Les chiffres ne sont pas encore définitifs. Nous estimons que les ventes de bijoux en diamants représentent 72,1 milliards de dollars dans le monde. Cependant, nous avons pu constater, lors de la reprise qui a suivi la crise, que la teneur en diamants, mesurée en prix de gros du taillé (PWP), est en baisse.

Les joailliers réduisent leurs niveaux de gamme et la quantité de pierres sur leurs bijoux en diamants. Les recherches menées par Tacy Ltd. et Pharos Beam, basé à Mumbai, montrent que le taillé approvisionné aux détaillants a augmenté de 2,2 % en 2012. Après un niveau de 10,3 % en 2011, il est évident que le rythme de croissance de la vente au détail des bijoux en diamants a stagné. Les perspectives pour 2013 semblent à peine meilleures.

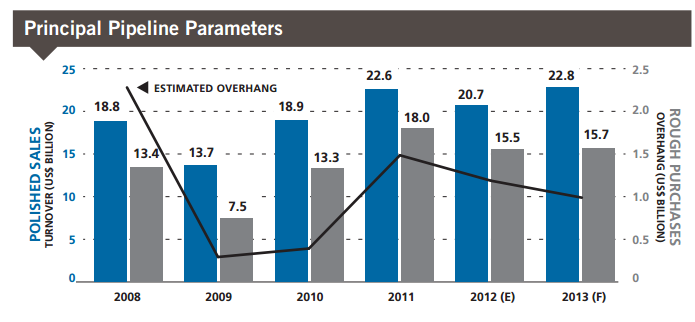

Cette tendance était encore plus prégnante dans les ventes des centres de taille aux fabricants de bijoux. Le chiffre a été dégradé par un effet d’entraînement inverse et un véritable déstockage dans l’industrie. Suite à une hausse de 19,4 % en glissement annuel en 2011, ces ventes des ex-centres de taille ont diminué de 8,4 %, à 20,7 milliards de dollars en 2012.

La filière s’est fait le reflet de cette contraction. Les ventes mondiales de taillé sont passées de 22,6 milliards de dollars à 20,7 milliards de dollars ; le brut a reculé à 15,5 milliards de dollars, contre 18 milliards précédemment. La baisse des ventes a clairement dégradé l’humeur et la confiance des acteurs situés en bas du pipeline.

Un afflux de diamants synthétiques non déclarés

La découverte d’énormes quantités de diamants synthétiques, présentés à tort comme naturels, à New York et en Belgique, a fait l’objet d’écrits documentés. Il est pourtant difficile de déterminer l’ampleur de ce marché. Nous avons fondé nos estimations sur l’offre, à savoir la production de réacteurs de dépôt chimique en phase vapeur (CVD) qui permettent d’obtenir des produits synthétiques de qualité.

Nous avons découvert que les coûts d’acquisition d’un réacteur de croissance CVD ont baissé, pour atteindre seulement 50 000 dollars par unité environ. En Chine, en Malaisie, à Singapour, en Russie, aux États-Unis et dans d’autres pays, des centaines de travailleurs manipulent désormais de grandes quantités (peut-être quelques centaines) de réacteurs CVD et d’appareils de croissance de cristaux à haute pression et haute température (HPHT). Leur seul usage est la production de diamants de qualité. Certains des noms connus sur ce marché (Gemesis, Carnegie, SCIO (anciennement Apollo)) s’approvisionnent essentiellement en matériel auprès d’un même fournisseur japonais. Or, la technologie est aisément disponible auprès d’autres fournisseurs, même s’il est nécessaire de disposer de compétences pour manipuler correctement l’équipement.

L’industrie s’obstine à croire que, tant qu’il existe un moyen de détecter les diamants synthétiques, le problème n’existe pas. Or, c’est un vœu pieux. Environ 98 % des pierres naturelles taillées qui entrent sur le marché chaque année sont composées de diamants inférieurs à 0,07 carat (7 points). Personne ne se soucie vraiment de ces dimensions. La plupart sont serties sur des bijoux dès le départ.

Au vu des statistiques d’importations nettes du taillé aux États-Unis, ce secteur représente à peine 3 milliards de dollars. En revanche, la consommation PWP intérieure, en termes de ventes au détail, totalise environ 7 milliards de dollars. La différence est liée au taillé qui entre aux États-Unis sous forme de bijoux sertis de diamants. Personne ne peut ni ne voudrait contrôler ces diamants. Après étude de toutes les données disponibles, l’analyse de Tacy Ltd. et Pharos Beam conclut que, en 2012, environ 500 millions de dollars de marchandises synthétiques taillées circulaient dans la filière.

Une autre actualité nous amène à vouloir oublier 2012. Suite à la découverte de diamants synthétiques non déclarés en Belgique, aucun des dirigeants de l’industrie n’a jugé nécessaire de faire appel à la justice, comme si la fraude n’avait jamais eu lieu. La police d’Anvers a appris la nouvelle dans la presse spécialisée. Le laboratoire a alors renvoyé les marchandises non déclarées à l’acheteur d’Anvers, lequel les a remis au représentant local du vendeur de New York. Les marchandises ont immédiatement été rapportées en personne à New York. Puis, la piste se perd. On peut supposer qu’ils ont été revendus sur le marché de New York. N’en dites pas plus…

Les incertitudes à venir

Les diamantaires sont optimistes par nature. Ils n’ont pas d’autre choix. Chaque jour, ils dépensent beaucoup d’argent pour une marchandise qui, ils l’espèrent, leur rapportera un bénéfice à un moment donné. L’industrie n’est pas homogène. Il y a aussi beaucoup d’acteurs qui rencontrent le succès. Or, en 2012, même les meilleurs et les plus efficaces ont rencontré des difficultés.

C’est désormais un poncif de dire que « les principes fondamentaux de l’industrie semblent bons », que la Chine et l’Inde deviendront nos principaux marchés de croissance et que nous n’avons fait qu’effleurer la surface là-bas. Personne ne peut réfuter cela. Cependant, il convient de mieux comprendre les facteurs qui vont stimuler la demande à l’avenir.

L’absence de marketing générique aura des conséquences à un moment donné. Bon nombre des incertitudes de 2012 deviennent rapidement les incertitudes de 2013. Les opérations de la De Beers sont maintenant intégrées dans Anglo American. Quelles en seront les conséquences ? La De Beers est devenu l’actif le moins performant du portefeuille du conglomérat minier, même si elle contribuera pour 20 % à ses revenus. Anglo va-t-elle brader la De Beers aux Chinois ? La croissance du marché est fortement subordonnée aux liquidités, en particulier aux emprunts bancaires. Les banques des diamantaires rencontrent des difficultés face à une conformité réglementaire complexe qui amène certaines institutions à repenser leur avenir dans le secteur. D’autres augmentent le coût des services aux emprunteurs. Que se passera-t-il dans l’industrie si, en 2013, les taux d’intérêt montent et les liquidités sont plus restreintes ?

Les futurs revenus de la filière

Une grande part des revenus futurs du secteur en aval proviendront de sources non conventionnelles. En 2012, l’impact des diamants recyclés dans l’industrie s’est intensifié. De plus en plus de sociétés basent leur cœur de métier sur l’achat de taillé au public, à des prêteurs sur gages, dans des successions, etc. Les professionnels organisent des enchères de diamants recyclés. Selon nous, de 5 % à 7 % de la demande de taillé en 2012 a été satisfaite par des diamants recyclés, plutôt que par des diamants neufs, un aspect que l’on retrouve dans notre filière.

En l’absence de terme plus adapté, nous qualifions cette source de « mine des ménages ». Depuis les temps anciens, les mines ont produit environ 5,69 milliards de carats, soit, en valeur de production de brut de 2012 (110 dollars/ct), quelque 626 milliards de dollars de brut. La production de taillé, historiquement ajustée, serait de 1,3 à 1,8 milliard de carats.

Traditionnellement, on considère qu’un maximum de 15 % à 20 % de la production peuvent être taillés. La situation a changé dans les années 60, avec l’émergence des pierres proches d’une qualité gemme.

Les consommateurs partout dans le monde possèdent environ 750 milliards à 1 billion de dollars de taillé à prix courants (soit environ 1 milliard à 1,5 milliard de carats). Environ 40 % à 50 % de ceux-ci se trouvent en Amérique. Aux niveaux actuels de consommation, les diamants existants peuvent nous approvisionner pendant 40 à 50 ans. Le recyclage affectera considérablement la demande de taillé neuf et, par conséquent, la demande de brut. Il va aussi modérer la hausse des prix du taillé.

La combinaison de facteurs tels que le recyclage, les diamants synthétiques, l’absence de promotions génériques et la perte visible de parts de marché (en faveur d’autres dépenses de luxe) nous font hésiter à prendre pour argent comptant les prévisions d’un avenir radieux, basé sur un écart d’offre croissant entre la production de brut et la demande de taillé.

Nos modèles économiques indiquent qu’en 2013, l’offre de brut sera globalement similaire à celle de 2012, à environ 15,7 milliards de dollars. La demande de taillé devrait progresser d’environ 10 %, à 22,8 milliards de dollars. La situation devrait permettre une année nettement meilleure que la précédente et nous aider à oublier 2012… Comme si rien ne s’était passé…