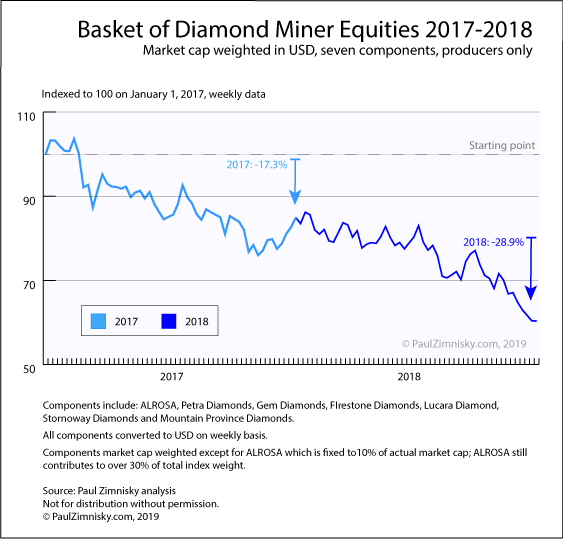

Si les actions des miniers de diamants représentent une référence, l’ambiance dans l’industrie est actuellement à un plus bas historique.[:]Rien que sur ces deux dernières années, un panier d’actions de producteurs de diamants était en recul de 28,9 % en 2018, après une baisse de 17,3 % en 2017 (voir Figure 1 ci-dessous). La situation est due en partie à des difficultés opérationnelles internes, que la quasi-totalité des miniers rencontrent à un niveau ou à un autre. Toutefois, l’humeur des investisseurs est indubitablement morose, étant donné les niveaux d’estimation établis sur les prévisions de prix. Cela a fait naître des craintes sur les perspectives de croissance de l’industrie et sa viabilité économique à plus long terme.

La campagne marketing ultra-réussie « A Diamond is Forever » a été arrêtée il y a plus de dix ans maintenant et avec elle s’en est allée toute une série d’aspects positifs associés à la possession de diamants dans l’esprit des consommateurs. Le côté glamour des diamants, ancré dans la culture, s’est quelque peu effacé, pour être remplacé par l’idée d’un abus des droits civils et des pratiques tarifaires monopolistiques de De Beers. Il suffit de lire les commentaires des lecteurs dans n’importe quel article portant sur les diamants publié sur Reddit ou toute autre plate-forme de médias sur la culture pop.

De surcroît, le rythme des mariages ralentit entre autres aux États-Unis, au Japon et en Chine, la tendance semble maintenant aller à une consommation plus discrète et la grande disponibilité des synthétiques qui s’impose offrent aux clients une alternative à bas prix aux diamants naturels.

Ceci dit, les ventes de bijoux en diamants dans le monde augmentent à un rythme stable depuis 9 ans, en termes nominaux et réels. La hausse est due en partie à la libération financière constante des consommateurs de la classe moyenne dans les pays en développement, une croissance positive constante du PIB mondial après la crise financière internationale et l’essor constant de la population, notamment sur les marchés de consommation les plus importants de l’industrie diamantaire : États-Unis, Chine et Inde.

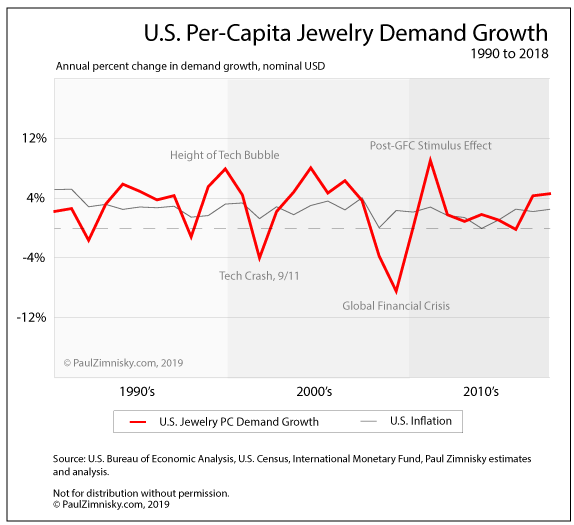

En outre, malgré la baisse du rythme des mariages, les achats personnels des femmes augmentent et les jeunes générations aux États-Unis continuent d’acheter des diamants, même si elles seraient trop endettées pour s’offrir du luxe. En réalité, la hausse de la demande de bijoux par personne aux États-Unis, le plus gros marché de consommation pour l’industrie diamantaire, avec environ 50 % du total, est sortie du rouge depuis 2010, ce qui est normalisé sur la croissance de la population. Techniquement, et sans arrondi, la croissance négative en 2016 était de 0,19 % (voir Figure 2 ci-dessous).

Par ailleurs, si l’on se contente de regarder l’année dernière, les ventes de De Beers et d’ALROSA ont dépassé celles de 2017, avec respectivement 1,5 % et 5,8 %. Ensemble, les deux sociétés représentent près des deux tiers de la production diamantaire mondiale. De même, De Beers a récemment prévu des hausses de production incrémentielles pour 2020 et 2021, ce qui peut laisser présager que la société est en phase avec les prévisions de la demande de diamants dans les années à venir.

Malgré la domination des synthétiques dans les écrits relatifs à la survie de l’industrie des diamants naturels, la force vitale des diamants naturels, comme de la plupart des articles de luxe, a toujours été un marketing et un branding réussis. Par exemple, il n’existait même pas de mot japonais pour dire « diamant », avant que De Beers ne lance le marketing dans le pays après la Seconde Guerre Mondiale. Même si la part de la demande de diamants du Japon a chuté ces dernières années, elle a représenté jusqu’à 20 % de la demande mondiale aussi récemment qu’au début des années 2000 et le pays est resté un marché important pour l’industrie.

Il était impératif que l’effet persistant et durable de « A Diamond is Forever » se voie tendre une ligne de vie notamment par la Diamond Producers Association qui a relancé le marketing générique des diamants au nom de toute l’industrie. Toutefois, le budget annuel de la DPA, à environ 80 millions de dollars, n’est que d’un tiers environ de ce que De Beers dépensait pour « A Diamond is Forever », en termes ajustés à l’inflation.

La bonne nouvelle, c’est l’espoir de voir arriver une industrie solide des diamants naturels, au sein même de l’industrie, et sa capacité à continuer à communiquer la valeur intangible que les diamants naturels peuvent apporter aux clients. Si l’achat d’un bijou en diamants n’était qu’un acte fondamental, basé sur la raison, l’effet des synthétiques par exemple serait bien plus désastreux. C’est d’ailleurs le cas pour les synthétiques employés dans les applications industrielles car l’option à bas prix gagne haut-la-main lorsque les performances sont comparables.

Toutefois, les bijoux en diamants sont différents des diamants industriels car il s’agit d’un achat associé à l’aspect sentimental. Si les bijoux en diamants sont correctement présentés, ils peuvent véhiculer un attrait émotionnel important. L’histoire d’un diamant naturel en soi peut être très porteuse dans ce contexte. En outre, l’industrie diamantaire peut aussi continuer à se concentrer sur le concept de l’utilité marginale1 d’un diamant et sur les principes bien assimilés chez les hommes comme la théorie du signalement de Zahavi2, pour stimuler la demande, comme elle l’a fait ces dernières décennies. La viabilité future d’une industrie diamantaire dynamique repose sans équivoque sur sa capacité à rallumer la flamme pour les diamants naturels et leur « finalité » dans la société.

Et surtout, davantage de diamants naturels onéreux conservent, comme cela a toujours été le cas, une certaine valeur de revente après l’achat, liée à la rareté intrinsèque des pierres de qualité supérieure. Cette « réserve de valeur » est unique aux diamants naturels, contrairement aux pierres synthétiques, et contribue certainement à l’attrait d’un diamant naturel, en particulier dans une culture comme celle de l’Inde, l’un des marchés de consommation à connaître la croissance la plus rapide de l’industrie diamantaire. Bien qu’il ne s’agisse que d’une anecdote, un jeune professionnel indien a récemment fait part de ses réflexions sur l’achat d’un diamant naturel : « Pour les Indiens, il n’y a pas que la romance liée à l’origine des diamants qui nous a attirés vers eux… en tant que groupe, nous recherchons toujours la valeur, la valeur de revente qu’auront ces bijoux. Ce sera l’argument décisif. »

En l’absence du facteur « rareté », hors applications industrielles, les diamants ne seraient sans conteste qu’une autre babiole. En outre, tous ceux qui déclarent de but en blanc que les diamants naturels « ne sont pas rares » oublient le contexte. Il suffit de regarder le graphique ci-dessus représentant les actions des miniers de diamants. Si les diamants étaient faciles à trouver et à produire et s’ils étaient « sur-tarifés », les sociétés qui les produisent se porteraient mieux financièrement (voir de nouveau la Figure 1).

Si l’or pouvait être synthétisé, tout le monde sait comment évoluerait sa valeur, en dehors de la demande industrielle. Il est intéressant de noter que, techniquement, l’or peut être synthétisé à l’aide d’un collisionneur de particules et de beaucoup d’énergie. Il est extrêmement onéreux et absolument pas rentable de produire de l’or de synthèse mais cela est possible. En outre, le processus produit un élément, de l’Au, que l’on ne trouve pas dans la version naturelle. D’autre part, le diamant est un minéral et le diamant synthétique peut être distingué de son équivalent naturel avec certitude.

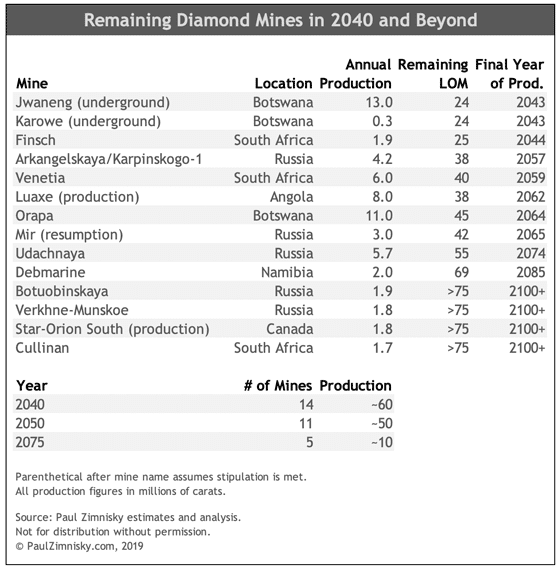

La rareté relative du diamant naturel est assez clairement visible dans les perspectives sur l’avenir de l’offre. Si l’industrie réussit effectivement à maintenir ou développer la demande de diamants naturels à plus long terme, la question de l’approvisionnement se pose. Il n’existe qu’une nouvelle mine à grande échelle en développement dans le monde et un seul projet en pré-développement, susceptible d’atteindre l’étape de la production dans les dix prochaines années, tandis que près de 20 mines actuelles seront épuisées dans les dix années à venir.

Si l’on regarde encore plus loin, aux tarifs actuels des diamants, le portefeuille mondial de mines va se réduire, passant de plus de 50 mines commerciales à ce jour à 14 environ d’ici 2040. Par conséquent, en volume, la production passera de 145 millions de carats à près de 60 millions de carats (voir Figure 3 ci-dessus). Afin de maintenir une industrie des bijoux en diamants naturels d’actuellement 90 milliards de dollars, il faudrait que les prix des diamants fassent plus que doubler et/ou que les marges des bijoux augmentent au niveau des consommateurs, par exemple en réduisant la teneur en diamants, afin de maintenir un environnement affichant même une croissance nominale de zéro en dollars.

Toutefois, avec une demande suffisante, les projections sur l’offre à long terme devraient probablement s’améliorer. Il existe sans conteste des gisements de diamants non découverts mais il existe aussi des gisements connus qui ne sont tout simplement pas rentables aux tarifs actuels. Des prix supérieurs amélioreraient théoriquement l’économie des actifs non développés. Ils entraîneraient également une hausse de la rentabilité des miniers existants, et donc des actionnaires, qui seraient alors plus susceptibles de financer de nouvelles explorations et développements.

L’industrie diamantaire présente une longue histoire, fascinante et absolument résiliente, ponctuée d’études de cas fréquentes dans les manuels. L’industrie a surmonté la législation antitrust, les menaces du zircon cubique, de la moissanite et autres imitations, le blockbuster Blood Diamond et des générations de consommateurs dont les préférences et les cultures changent. Étant donné son historique et l’environnement actuel qui n’est peut-être pas aussi extrême que certains voudraient le laisser croire, il serait prudent d’y réfléchir à deux fois avant d’abandonner l’industrie.

1. L’économiste Adam Smith est généralement connu pour avoir envisagé en premier le concept « d’utilité marginale » ou plus précisément de « paradoxe de la valeur » au XVIIIe siècle. Toutefois, le concept remonte au XVe siècle. Un exemple commun est le « paradoxe eau-diamant ». Il s’appuie sur la contradiction apparente selon laquelle, même si l’eau est plus utile, les diamants affichent un prix de marché supérieur car ce n’est pas nécessairement l’utilité totale de l’article qui détermine son prix mais l’utilité de chaque unité de l’article. Les unités d’eau disponibles dépassent de loin celles des diamants naturels qui ne sont pas renouvelables. Par conséquent, l’utilité d’une unité de diamant supplémentaire est supérieure à une unité d’eau supplémentaire, dont l’offre est abondante. À l’unité, les diamants valent plus pour les gens que l’eau.

2. La théorie du signalement de Zahavi est basée sur le concept que l’évolution a entraîné l’exigence d’un signalement honnête entre les humains, en raison du désir évident de se tromper les uns les autres. Dans le cas des diamants, une demande en mariage qui implique une bague de fiançailles relativement chère (pour la personne qui l’offre) montre à la fiancée que la proposition est un engagement vrai et sincère. Ainsi, il faudra peut-être un diamant naturel à 6 000 dollars pour donner un signal suffisant et un synthétique à 800 dollars risque de se révéler insuffisant.

Paul Zimnisky, directeur de l’analyse financière, est un analyste de l’industrie diamantaire et un consultant basé dans la métropole new-yorkaise. Pour une analyse régulière plus détaillée de l’industrie diamantaire, vous pouvez vous abonner à State of the Diamond Market, un rapport mensuel sur l’industrie qui comprend des prévisions de l’offre et de la demande et des prix des diamants, ainsi que d’autres analyses de l’industrie.

Paul Zimnisky est joignable à l’adresse paul@paulzimnisky.com.

Photo : Canadian diamond explorer North Arrow Minerals (TSX-V: NAR) transporting ore samples in Nunavut. Photographer: © Nick Thomas, North Arrow Minerals.