Les bénéfices font désormais office de chiffre d’affaires sur le marché diamantaire. Avec des niveaux de stock du retail qui continuent de baisser grâce aux efficacités induites par la récession, le marché a dû changer d’état d’esprit. [:]Les diamantaires ne peuvent plus jouer le jeu des productions en grands volumes : ils doivent en faire toujours plus avec moins de moyens.

L’année 2015 semble avoir permis une prise de conscience qui a fait naître un marché plus rentable cette année. Une partie du crédit, mais non l’intégralité, peut être attribuée aux sociétés minières qui ont soigneusement limité leur offre en 2016.

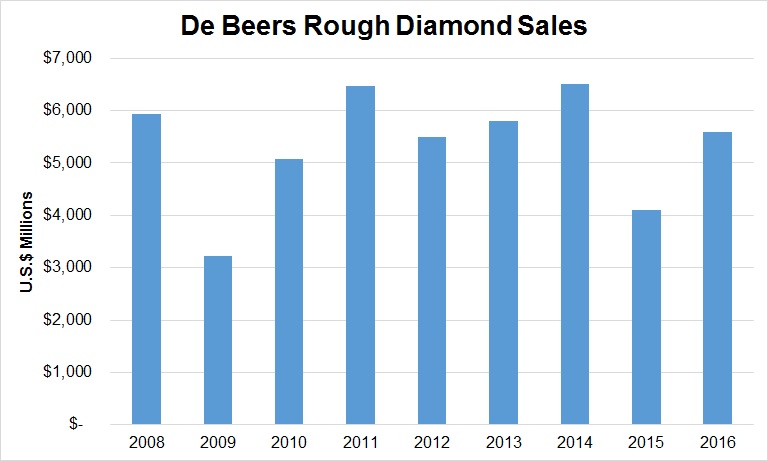

Pourtant, en comptant le dernier sight de l’année désormais terminé, les ventes de la De Beers ont progressé du chiffre impressionnant de 36 %, à environ 5,83 milliards de dollars en 2016. Par le passé, cela aurait déclenché le sentiment gênant que le « syndicat » faisait des profits au détriment du marché mais cette année, l’impression est un peu différente.

La corrélation entre les prix du brut et ceux du taillé qui en est issu a été moins disproportionnée qu’au cours des années précédentes, même si elle existe toujours.

L’indice du brut de la De Beers a perdu 5 % en 2016 après une correction de 15 % l’année dernière. Entre-temps, les prix du taillé, tels que mesurés par l’indice RapNet (RAPI™) pour les diamants de 1 carat, ont perdu 2,8 % au cours des 11 mois clos en novembre, après s’être repris de 5,8 % en 2015.

Les négociants et fabricants de brut restent prudents, remarquant que l’offre de la De Beers est moins intéressante que celle d’autres sources. Le prix moyen a peut-être baissé ou est resté stable mais les assortiments ont été modifiés, ce qui a augmenté la valeur des boîtes. Bluedax, courtier de brut en ligne, montre que les premiums sur les boîtes sur le marché secondaire ont baissé pour atteindre en moyenne 3,5 % après le sight de décembre, alors qu’ils étaient de 7,1 % en février.

[two_third]

D’une façon ou d’une autre, la baisse moyenne des prix du brut, plus rapide que celle des prix du taillé ces deux dernières années, est encourageante.

Les sociétés minières semblent plus attentives à la capacité de leurs clients à réaliser des profits. Il y a deux ans, dans un tel environnement de marché, elles auraient augmenté les prix du brut. Et les fabricants auraient payé les premiums de crainte de perdre leur approvisionnement garanti et la capacité de maintenir de hauts volumes de production de taillé.

Au cours des 18 derniers mois, les choses ont changé parce que les fabricants ont refusé d’acheter du brut trop cher au second semestre 2015 et que les profits miniers ont chuté en conséquence. Les miniers avancent avec précaution, admettant que les fabricants n’accepteront pas de marchandises à n’importe quel prix. Il semble que l’équilibre des pouvoirs ait basculé, devenant plus égalitaire dans la relation entre miniers et fabricants.

[/two_third][one_third_last]

« Au cours des 18 derniers mois, les choses ont changé parce que les fabricants ont refusé d’acheter du brut trop cher au second semestre 2015 et que les profits miniers ont chuté en conséquence. »

[/one_third_last]

Les deux derniers sights de la De Beers cette année ont été bien plus réduits, avec respectivement 476 millions et 418 millions de dollars. Pourtant, les sightholders devraient normalement, à cette époque, préparer leur production pour le réapprovisionnement anticipé des détaillants au premier trimestre. Cela est dû en partie à une demande indienne « démonétisée ». Notons surtout que la De Beers, ALROSA et d’autres miniers sont sortis de 2015 déterminés à éviter de répéter l’éclatement de la bulle du brut de 2015.

Honnêtement, on attendait cela depuis longtemps. L’ancien modèle, qui consistait à forcer les fabricants, puis le marché, à acheter davantage de marchandises, n’était pas viable. Dans l’environnement de retail frugal que l’on connaît aujourd’hui, les efficacités de marché finissent par profiter à la filière intermédiaire. Espérons que cela continue car les rentabilités restent limitées et il y a encore du chemin à faire. Les secteurs de l’extraction minière et de la fabrication des diamants profiteront certainement de cette approche plus équilibrée.