Il existe une tendance générale, d’ordre psychologique, à vouloir enrober les mauvaises nouvelles de guimauve. La tentative n’est pas bénéfique, elle peut même parfois se révéler trompeuse. Au final, elle va même jusqu’à gêner les procédures correctives nécessaires.[:] Les chiffres des importations et exportations de diamants de l’Inde pour l’exercice 2012-2013 ont été publiés plus tôt cette semaine. Ils traduisent des baisses importantes, souvent à deux chiffres, pour le marché mondial des diamants dans le pays. Ces résultats sont importants. L’Inde est en effet le principal centre d’échange et de fabrication. Dès lors, ce qui s’y passe reflète l’évolution du marché mondial.

De fortes baisses

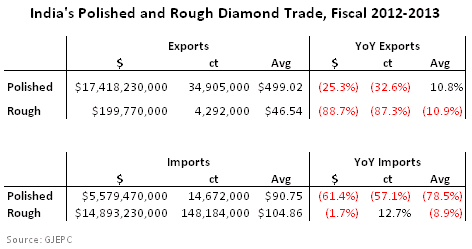

D’après le Gem & Jewellery Export Promotion Council (GJEPC) en Inde, entre avril 2012 et mars 2013, les exportations de taillé de l’Inde ont reculé de 25,3 % en glissement annuel, à 17,42 milliards de dollars. Le volume des exportations a chuté de 32,6 %, à 34,9 millions de carats.

La plupart des organes de presse se sont concentrés sur l’amélioration des chiffres en mars ou sur les résultats combinés des diamants et des bijoux. Or, l’examen des douze mois présente aussi des avantages. Tous les petits reculs à court terme sont lissés et une image plus globale apparaît. On voit alors que ces 12 derniers mois n’ont pas été très bons pour l’industrie.

Chute des exportations, contraction de la demande

Les consommateurs ne peuvent pas acheter de marchandises qui ne sont pas exportées d’un centre de fabrication. Cependant, nous n’avons pas seulement un système de type « push », où les fournisseurs alimentent les consommateurs, c’est avant tout un système de type « pull » où les consommateurs font part de leur intérêt, ce qui alimente l’offre.

Les importations de brut en Inde ont ralenti sur la période de 1,7 %, à 14,9 milliards de dollars. Les volumes ont progressé de 12,7 %, à 148,2 millions de carats. L’évolution est mineure par rapport à l’année précédente, et clairement décalée par rapport à celle des exportations. Les fabricants indiens espéraient peut-être un virage du marché vers des marchandises moins coûteuses. Ils ne se sont toutefois pas comportés comme s’ils allaient vers une baisse de la demande.

Ayant stocké des marchandises de faible valeur (en baisse de 8,9 % en moyenne), ils ont pourtant moins vendu.

L’Inde traduit parfaitement la situation de l’industrie l’année dernière : une baisse en valeur de la demande des bijoux en diamants, contraire à toutes les attentes. Les prévisions montraient une demande croissante des consommateurs face à la baisse de la production.

L’effet des allers-retours ?

Il est possible que ces conclusions sur la situation indienne se révèlent totalement absurdes : elles ne tiennent pas compte de la disparition des allers-retours. Les importations de taillé ont effectivement fortement baissé lorsque des droits de 2 % leur ont été appliqués vers la fin de l’exercice 2011-2012, comme le montre le tableau ci-dessus.

Supposons que la baisse de près de 9 milliards de dollars des importations de taillé ne soit due qu’aux allers-retours et que les marchandises aient été exportées au même prix. Nous devons donc soustraire 9 milliards de dollars des exportations de 2011-2012, soit un résultat de 14,4 milliards de dollars d’exportations « authentiques » sur l’exercice.

Si l’on tient compte de ce chiffre, les exportations de taillé pour l’exercice 2012-2013 ont en fait augmenté de plus de 20 %. Est-ce possible ? Pour étayer cette théorie, il faut englober les 16,6 millions de carats d’importations supplémentaires de brut. Un rendement d’environ 22 % à 25 % générera environ 4 millions de carats de taillé, d’une valeur moyenne de 500 dollars/ct environ, soit 2 milliards de dollars supplémentaires de taillé, disponibles pour l’exportation.

Ajoutez ces 2 milliards de dollars aux 14,4 milliards de dollars d’exportations réelles et vous obtenez les 16,4 milliards de dollars de taillé annoncés. Ce montant se rapproche du total des exportations de taillé rapportées en 2012-2013. Si ce petit calcul rapide reflète la réalité, d’où vient le milliard de dollars supplémentaire ? Peut-être d’une combinaison de vente des stocks, d’augmentations de la valeur de ces stocks et peut-être de quelques allers-retours restants. Toutes ces hypothèses sont-elles pertinentes ?

Les baisses rapportées n’expliquent pas tout

Les exportations de taillé de Belgique et d’Israël, les deux autres grands centres d’échange, ont également reculé sur la période. Cette tendance générale nuit à l’industrie, mais pas à son ensemble. Par exemple, la Chine est à la fois un grand centre de polissage et un marché de consommation. Les Chinois pourraient désormais préférer des marchandises taillées localement, en raison des avantages fiscaux : absence de taxe sur les importations de brut, contrairement à celles de taillé. Dès lors, la consommation des ménages pourrait augmenter sans que cela influe nécessairement sur les exportations vers la Chine.

Les marques haut de gamme annoncent une augmentation constante de leurs ventes, notamment auprès des personnes aisées qui voyagent. Cela explique la demande pour les couleurs et puretés supérieures et les diamants de grosseur supérieure.

Il existe de nombreuses autres niches sur le marché des bijoux en diamants. Elles ne viennent toutefois pas inverser la tendance globale : une situation économique trouble qui perdure, un ralentissement de la croissance des revenus personnels et une publicité très limitée pour les bijoux en diamants. Ensemble, ces facteurs lèsent la demande pour les bijoux en diamants et créent un environnement commercial morose.