Peut-être 2012 n’a-t-elle pas tant été une année de montagnes russes qu’une période d’évolution et de changement. Les prix du brut ont reculé, les Oppenheimer ont encaissé leur dû, BHP Billiton a trouvé un acheteur (au contraire de Rio Tinto), la production a été réduite et les appels au marketing commun ont été largement ignorés par les miniers. L’examen des tarifs de la DTC sur la période est assez déprimant : à plusieurs reprises, le premier fournisseur de diamants a baissé ses prix. Or, selon les fabricants, cela n’a tout simplement pas suffi dans la majorité des cas.[:]

Les plus fortes baisses ont eu lieu en janvier, puis de nouveau en août. Le recul de janvier a montré une dégradation des assortiments, dans un sight important, qui a donné le ton : le marché proposait bien plus de marchandises que nécessaire. Les baisses du mois d’août sont intervenues sur fond de pression continue des sightholders ; ceux-ci avaient également réduit leurs achats au strict nécessaire, soit en reportant jusqu’à 50 % de leurs attributions, soit tout simplement en refusant des marchandises.

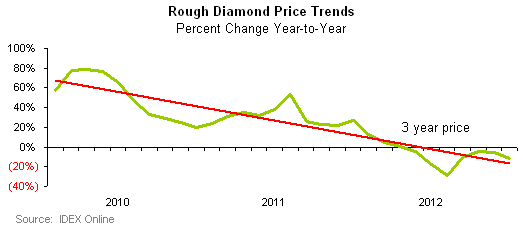

Le graphique des prix du brut (ci-dessous) le montre, les prix de 2012 ont diminué en glissement annuel, après des augmentations de 20 % à 50 % en 2011 et jusqu’à 80 % en 2010.

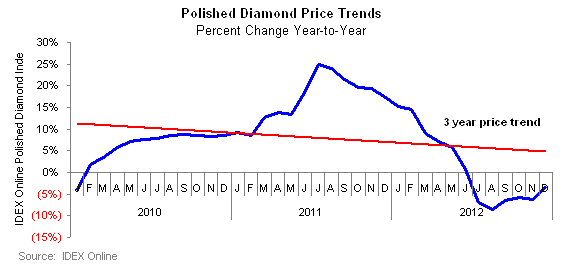

Considérons maintenant l’évolution des prix du taillé : ils ont également atteint un sommet en 2011, puis chuté en 2012. Les augmentations de 2011 sont toutefois restées modérées par rapport à celles du brut, à 10 % contre 25 %. Cette différence d’évolution a créé un vide, qu’il est important de prendre en compte lorsque l’on considère les prix du brut. Comme vous le diront tous les fabricants, les tarifs restent relativement élevés.

L’année 2012 n’a pas seulement été l’année du brut, elle a aussi été « brute » dans tous les sens du terme. Face à l’écart qui se réduit entre le brut et le taillé, les fabricants sont confrontés à des chiffres d’affaires limités et à des problèmes de liquidités. On a dit beaucoup de choses sur la situation économique mondiale et sur la croissance dans les pays BRIC, inutile donc de gloser sur la demande à cet égard, mais qu’en est-il de l’offre sur le marché ?

[two_third]

L’offre de brut en 2013 devrait suivre celle de 2012. La De Beers et ALROSA prévoient de maintenir leurs niveaux de production respectivement à 27 millions de carats et 34,5 millions de carats environ.

La De Beers a invité un groupe d’environ 15 acheteurs de Diamdel, essentiellement indiens, à postuler à un sight de la DTC. Sans une augmentation de la production ou une réduction de l’offre aux sightholders, une question se pose : d’où viendront les marchandises supplémentaires ?

[/two_third]

[one_third_last]

« L’offre de brut en 2013 devrait suivre celle de 2012. »

[/one_third_last]

Il y a à cela deux réponses. Un cadre de la DTC a déclaré à IDEX Online que l’approvisionnement de tout nouveau sightholder éventuel proviendra de « nouvelles disponibilités », une affirmation en totale contradiction avec la décision de la De Beers de ne pas augmenter sa production.

Un autre initié estime que le supplément concernera des « marchandises indiennes » existantes de moindre qualité, en « grattant ici et là » (lire : auprès des sightholders actuels et en gagnant un léger supplément de production à chaque fois que possible). Compte tenu des disponibilités limitées, les nouveaux sightholders risquent de connaître des sights riquiqui. L’avantage, outre l’honneur de devenir un sightholder, c’est qu’une fois le pied mis dans l’engrenage, il est beaucoup plus facile de conserver un sight et de l’augmenter.

Sight 10

Contrairement à ce qu’ont établi de nombreux rapports, le dernier sight de 2012 a été important, estimé à 560 millions à 580 millions de dollars environ, avec des rachats ou des achats hors programme limités. Sur le marché secondaire, même s’ils ne se précipitent pas pour acheter les boîtes de la DTC (toujours jugées onéreuses), les négociants achètent pour le stock avec prudence. Parlez « d’achats spéculatifs » si vous voulez, mais au vu des faibles volumes et de la vision à long terme, nous sommes loin du marché secondaire sauvage du début ou de la moitié de l’année 2011.

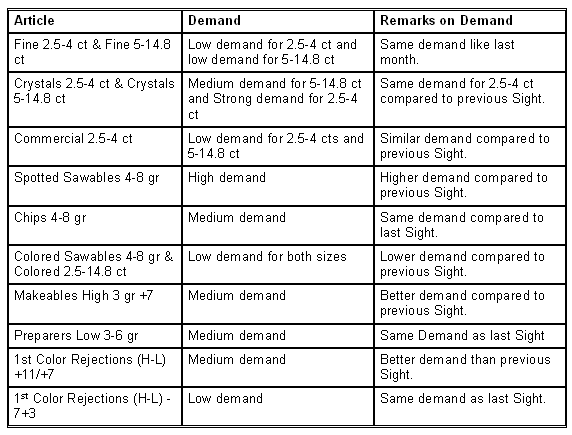

Certains acheteurs craignent peut-être que le coût d’acquisition des marchandises qu’ils fabriquent puisse faire augmenter les prix et préfèrent donc stocker un peu à l’avance. Certaines boîtes de la DTC ont également profité d’une demande plus favorable, comme les Spotted Sawables 4-8 gr et les Makeables High 3 gr +7 (voir le tableau de la demande ci-dessous).

Perspectives

Il serait stupide d’essayer de dresser le profil de 2013 ; tout pourrait facilement basculer dans l’année à venir, il suffirait d’une guerre avec l’Iran ou d’une crise économique majeure en Chine.

Il convient toutefois de tenir compte de quelques points. La récente confrontation entre ABN AMRO et Arjav pourrait avoir des répercussions profondes sur le marché. Certaines banques pourraient décider d’être plus prudentes dans l’attribution de leurs prêts, le gouvernement néerlandais (propriétaire d’ABN) pourrait juger trop importante son exposition à l’industrie, une transparence supérieure pourrait donc devenir une obligation. L’année qui vient de s’écouler a préparé le terrain pour de nouvelles évolutions.

Harry Winston n’a pas expliqué comment il envisage de commercialiser ses marchandises mais le fait de devenir le quatrième fournisseur sur le marché, en supposant que la transaction de BHP aboutisse, aura des incidences pour tous.

Les projets de la De Beers pour l’année à venir semblent assez clairs : derniers préparatifs pour le déménagement au Botswana, optimisation des prix dans la mesure du possible et maintien de la production de brut à son niveau actuel. On peut s’interroger sur l’impact qu’auront sur elle les changements chez Anglo American. Anglo s’est mise en quête d’un nouveau PDG qui gardera un œil sur la valeur des actions et sur les rendements, ces changements devraient donc impacter la De Beers.

[two_third]

Pour que le marché se développe, quelques changements sont nécessaires, et en premier lieu en matière de marketing. Sans chercher à savoir qui paiera la note, le sujet est d’une importance majeure. Si l’on n’incite pas les consommateurs à acheter, l’intérêt pour les diamants s’estompera face à d’autres achats discrétionnaires.

Une plus grande transparence est également nécessaire. Elle facilitera beaucoup le financement, le négoce et l’achat des consommateurs.[/two_third]

[one_third_last]

« Une plus grande transparence est également nécessaire. »

[/one_third_last]

Enfin, soit les prix du brut doivent descendre, soit ceux du taillé doivent monter. Ce message doit être asséné aux oreilles des producteurs comme des joailliers. Sans un retour à un équilibre entre brut et taillé, le marché restera très difficile.